炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

10年期、30年期国债期货,又创新高。

央行卖债的信息对市场的影响弱化后,10年期国债、30年期国债等长债收益率曲线再次陡峭化下移。

在此背景下,国债期货近日开盘后再次走强,30年期国债期货表现更为强势,并刷新历史纪录,10年期、也有不同程度表现。

有机构表示,“当前似乎已经没有什么理由能说服债市多头离场。”不过,央行调控长端利率的决心仍不宜低估。

10年期国债收益率直逼2%

近期央行买卖国债等信息对长端利率走势的扰动影响有所弱化,包括央行卖出特别国债对于市场的影响也较为有限,短期内债市缺乏明确利空因素之下,长端再度顺势下行,并跌破前低位置。

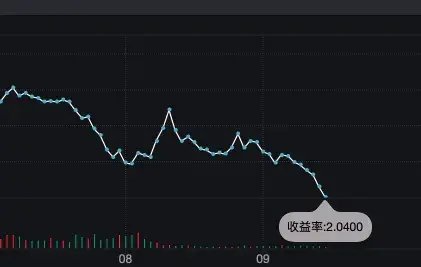

目前,10年期国债活跃券“24附息国债04”的收益率最低报2.04%。今年二季度,该债券收益率在2.3%震荡盘整位置,随后逐步走低,近期再破“2.10%心理底部”,直逼2%关口。

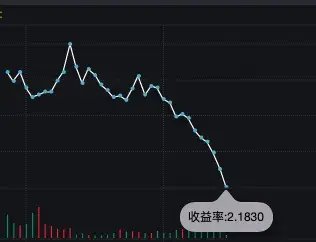

30年期国债活跃券“24特别国债04”的收益率也在加速下滑,最新报价已来到2.2%附近。

在非银机构休假期间,银行间主要利率债收益率下行,30年期国债期货今日开盘大涨,盘中再创新高,截至收盘,30年期国债期货主力合约上涨0.89%;10年期国债期货盘中也再创新高,收盘涨0.15%;5年期国债期货、2年期国债期货高开后一度走弱,收盘涨0.06%、0.01%。

对于当前的债市,从基本上看,8月份,PMI、M1、工业增加值等数据均显示,完成今年目标的压力增大,PPI数据已经连续20多个月为负,名义GDP弱于实际GDP,价格信号持续偏弱会影响到微观主体行为。华泰固收团队认为,在总需求不足的环境下,货币政策缺少传导机制,降准降息有必要性,但财政政策加码才更具有针对性。本轮价格信号扭转需要从供求两方面下手:一方面通过财政加码等多种举措提振总需求,另一方面通过统一大市场等政策推动供给出清。

今年以来,长期利率“失锚”的问题愈发明显。今年4月,央行喊话长期利率,体现出明显的“底线思维”,也即市场认为央行存在长期利率的“心理锚点”。但近期10年国债“心理锚点”再次被突破,让投资者在止盈和继续做多中难以抉择。

华泰固收团队认为,10年期国债已驶入“无人区”。短期关注的债市风险点在于财政加码、监管政策、理财等机构行为以及市场自身的脆弱性。拉长时间来看,若基本面等决定债市行情的根本因素不发生变化,2%可能也难是“终点”。

警惕这些风险点

基本面和资金面持续支持债市做多情绪,货币政策宽松预期也愈发浓厚。有机构称,虽然央行卖债对债市利率影响有所弱化,但其信号意义仍强,央行调控长端利率的决心仍不宜低估。

华安固收团队的研究观点称,利率“下行过快”所可能引发的监管关注似乎已如“悬在上空的一把刀”。虽然当前债市顺风,但回调随时可能发生,潜在的利空因素仍不容忽视。

对于目前债市可能面临的利空因素,华安固收团队预计,一方面,此前部分投资者对于央行二级现券交易已充分探讨,认为其活跃券持有量并不多,但央行在7月初公布向一级交易商开展国债借入操作,当日利率上行幅度超4个基点;

另一方面,7月下旬,央行在降息的同时减免MLF质押物,释放中长期债券进而增加长端利率调控空间,再次“超预期”;

再者,8月初,随着大行卖债,部分投资者聚焦于当前存量债的二级流通比例并推测大行可能的“卖债空间”,但可能并未想到续发与增发的国债所带来的新一轮卖债。

华安固收团队认为,站在当前时点债市超预期的回调仍有可能发生。由于中秋假期,9月申报纳税期限截止延长至18日,叠加MLF到期量为5910亿元且当前资金面具有“月末平滑”的特征,节后资金面已然面临一定挑战,若大行再次减少净融出或提高融出利率,资金面或将出现明显的收紧压力。

表示,10年国债收益率距离2%仅剩4个基点的下行空间,市场风险偏好已到高位。 不过是否会面临新一轮的利率定价指导,阻断本轮下行行情,对于稳定诉求较强的季末月,存在一定不确定性。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

还没有评论,来说两句吧...