看起来“激流勇进”的实际上已经“暗流涌动”,年初以来股价杀跌程度明显大于业绩规模、增速都不占优势的,已经在释放增长动力衰减的信号,存货资产占比较为罕见,业绩蓄水池大幅收缩。

对投资者分红越来越吝啬之际,高管涨薪的另一面却是管理漏洞被曝光,内控治理短板显现,足以引起警惕。同时,经营管理决策方面可能存在好高骛远、脱离实际的倾向,在目前产能利用率偏低的情况下依然大举扩产,暗藏经营风险。

1、产品越来越难卖,百亿目标是“海市蜃楼”?

表层来看,迎驾贡酒半年报中呈现的业绩增长状况的确引人关注。

数据显示,今年1-6月份营业收入37.85亿元,同比增长20.44%,归母净利润13.78亿元,同比增加29.59%。

营收和利润双双高增,但是与此同时,破坏增长动力的威胁性因素与日俱增,罕见的存货资产占比和大幅收缩的业绩蓄水池,都在昭示迎驾贡酒日益明显的增长隐忧。

一方面,从历史业绩来看,迎驾贡酒业绩增速正在放缓,波动性下降。

根据2021年至2024年的半年报,迎驾贡酒的营业收入同比增速分别为53.62%、20.38%、24.25%、20.44%;同期归母净利润增速分别为76.87%、32.3%、36.53%、29.59%。可见,近年来迎驾贡酒业绩增速呈现波动性下滑的态势,逐步收敛。

如果从环比来看,迎驾贡酒业绩震荡更加剧烈。相较于一季度实现的营收、归母净利润23.25亿元、9.13亿元,二季度营收、归母净利润骤然下降至14.61亿元、4.66亿元,环比降幅分别为37%和49%,净利润甚至腰斩。

另外,牵连业绩增长衰减的不利因素早已潜伏。首先,迎驾贡酒库存水位连创新高,处于不良且不易管控的状态。半年报数据显示,截止到6月底,迎驾贡酒存货货值高达46.02亿元,同比增加9.97%,远高同期营收的库存峰值是否在传递产品存在滞销风险的信号?

这并非危言耸听,从A股20家白酒上市公司的2023年财报来看,存货占总资产比重在40%以上的仅有口子窖、、3家公司,其中位列第一的金种子酒高达42.21%,存货占比较高的酒企一般都是中低端业绩欠佳、动销困难的企业。

不幸的是,迎驾贡酒也逐渐深陷其中,今年上半年其存货占总资产比重突破40%的“警戒线”,一举跃升至41%,几乎要追平陷入亏损漩涡的金种子酒。

其次,迎驾贡酒的合同负债处于低位而且还在大幅收缩。合同负债作为业绩蓄水池,可以前瞻反映业绩的发展潜力,截至今年6月底,迎驾贡酒的合同负债仅有4.62亿元,远低于同梯次酒企的10.71 亿元,而且相较年初大幅下滑了37.04%,表明经销商拿货积极性大降,后期业绩增长极有可能还会明显下挫。

库存水位节节上涨,产品不好卖,合同负债又大幅缩水,未来业绩蒙上阴影,迎驾贡酒的增长会戛然而止吗?当前,众多酒企纷纷通过高端化和全国化两大策略促进动销、缓解库存压力,迎驾贡酒同样有所部署,不过在这两个方面却收效不大,依旧阻力重重。

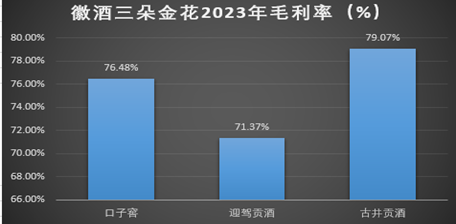

首先,高端化支撑力量单一而且薄弱。相较于阵容强大的徽酒老大,迎驾贡酒的中高端产品线目前仅靠洞藏系列支撑,高档产品布局不足,致使迎驾贡酒营收规模虽然跃升至安徽省第二,但毛利率水平仍在徽酒三朵金花中垫底。

实际上,从迎驾贡酒定义的“中高档白酒”分类中,也能窥探出品牌高端化的窘境。除了洞藏系列之外,金星系列和银星系列也处于中高档白酒之列,不过,《酒业内参》查询发现,从消费者到手价来看,在京东官方旗舰店,金星系列和银星系列单瓶均价几乎均在100元以下,这与市场普遍认定的价格区间100元—300元/瓶为中档酒的共识多少有所出入。

另外,在全国化路线上“走出安徽”依然关隘重重。今年二季度末,迎驾贡酒省内经销商数量为779个,省外为644个,经销商数量差距相比上期进一步拉大,而且省内市场占比持续提升达到74%。拉长时间看,2021-2023年,迎驾贡酒省外收入增速为27.05%、12.19%、6.9%,逐年递减,可见,省内市场依赖增大的状况愈演愈烈。

业内流行观点认为,酒企全国化的起步标准往往是100亿,而迎驾贡酒体量不足70亿,资源、人才等因素难以有效支撑全国化拓展。另外,徽酒市场 “内卷”严重,高端市场被古井贡酒占据,“茅五泸”等一线名酒也正在侵入。因此,省内市场面临天花板,省外又无法突围,内外夹击之下,倪永培的百亿目标是否会成为“海市蜃楼”?

2、高管加薪背后藏管理漏洞,倪永培遭遇“灰犀牛”

当前处于酒业下行周期, A股众多白酒上市公司遭遇了股价下滑、市值缩水的压力,上演了酒价、股价震荡“保卫战”。迎驾贡酒在年初以来的这波杀跌行情跌幅较深,股价下跌24.74%,跌幅大于同梯队口子窖的18.84%。

迎驾贡酒无论是业绩规模还是成长增速,都比口子窖占有优势,为何二级市场表现和基本面有所背离?白酒上市公司往往具有高股息、低估值的特性,显示出较强的吸引力和安全边际,而近年来迎驾贡酒现金分红比例连续下滑,这显然是拖累投资价值的重要因素。

自2021年至2023年,迎驾贡酒的现金分红比例分别为51.92%、51.61%和45.46%,逐年递减,2023年降幅更加明显,下滑了6个百分点,且在徽酒三朵金花中垫底。同期,另外两朵徽酒金花的现金分红比维持在较为稳定的水平,口子窖分别为51.84%、58.06%、52.23%,古井贡酒分别为50.61%、50.45%、51.83%。

令人大跌眼镜的是,在现金分红比例越来越低,投资者回报日益萎缩的背景下,迎驾贡酒高管涨薪与之构成鲜明反差。从年报数据来看,董事长倪永培薪酬从2021年的72.78万涨至2023年的90.6万,原总经理杨照兵也从2021年的53.25万涨至2023年71.2万,其他高管薪酬也有幅度不同的上调。

实际上,管理层涨薪无可厚非,只要管理效率提高,战略决策能力增强,上调高管薪酬是对企业经营管理水平提升的合理回馈,不过迎驾贡酒在高管涨薪的另一面却是管理漏洞被曝光,内控治理短板显现。

其一是促销行为违规、触及不正当竞争“红线”被处罚,更匪夷所思的是,半年报甚至未如实披露违规情况。

今年4月底,据企查查等第三方平台信息显示,上市公司主体安徽迎驾贡酒股份有限公司因存在不正当竞争行为被湖北省英山县市场监管部门处以8万元罚款,处罚文书显示,迎驾贡酒违反了《规范促销行为暂行规定》及《反不正当竞争法》的相关规定。

可是,迎驾贡酒在半年报中,却没在”上市公司及其董事、监事、高级管理人员、控股股东、实际控制人涉嫌违法违规、受到处罚及整改情况 “一节中披露相关违法违规、受到处罚或整改情况等情形。因此,迎驾贡酒半年报涉嫌违背真实性、完整性的披露原则,其治理水平令人质疑,足以引发投资人警惕。

其二是经营管理决策方面可能存在好高骛远、脱离实际的倾向,在目前产能利用率偏低的情况下依然大举扩产,暗藏经营风险。一方面,在A股白酒上市公司中罕见的高达40%以上的存货资产占比,以及缩水的合同负债都已经预示着销售日益乏力;

另外,2021年至2023年,迎驾贡酒实际产能利用率分别只有63.9%、67.6%、77%,相比之下,徽酒老大古井贡酒的产能利用率2023年为99.6%,而刚过50亿门槛的业,产能利用率也一直处于90%以上,高于迎驾贡酒近20个百分点。

但是,倪永培对存货积压、产能利用率不足的现状“视而不见”, 2023年年底豪掷62亿元,投资建设数字化循环经济产业园,预计2027年全面建成,投产后可年新增4万吨原酒产能,相当于目前迎驾贡酒产能的65%。

产能利用率明明已经偏低,加之存货高企、动销困难,还敢投下近乎盲目式扩张的“赌注”,届时,产能过剩极有可能会成为迎驾贡酒最具威胁性和致命性的“灰犀牛”。

还没有评论,来说两句吧...