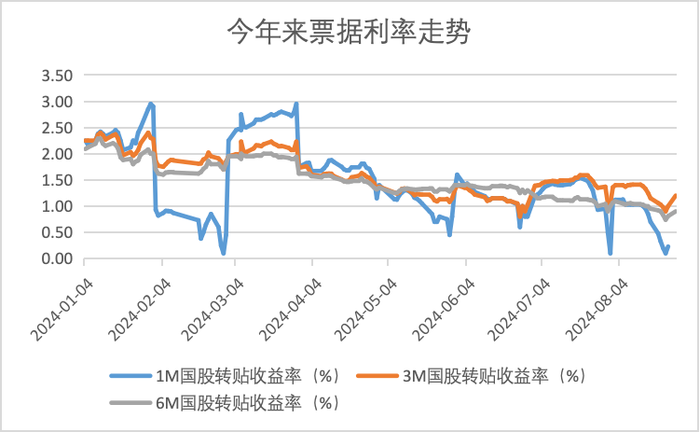

近期票据利率呈现走低的态势。第三方数据显示,上周1个月期、3个月期、6个月期国股行票据转贴收益率全线跌破1%,创下年内新低。其中8月22日1个月期国股行票据转贴收益率低至0.1%。

界面新闻记者了解到,其原因在于近期票据供给不足,票据供不应求,票据利率因而下行。更为重要的是,票据利率走低可能还指向当前信贷需求不足,8月新增信贷或仍较弱。

票据一般指商业汇票,即出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。在金融市场上,票据兼具债券属性以及信贷属性,因此票据利率价格不仅体现流动性松紧程度,一定程度上也是信贷松紧的体现。

具体而言,当有效信贷需求不足时,银行向同业买入票据或加大票据贴现来完成信贷监管考核指标,“以票冲贷”导致票据供不应求,转贴现利率下降;当融资需求旺盛,一般贷款利率较贴现利率更高,银行卖出票据或更倾向于释放一般贷款,对票据有一定挤出效应,转贴现利率上涨。因此,票据利率是金融数据的领先指标,市场上通过观测票据利率来预测新增信贷数据。

这在过往得到验证。当转贴利率走高时,信贷投放情况较好。例如2022年6月1个月、2个月、3个月期限的国股行票据转贴现收益率分别为2.7%、2.3%、2%,相比5月底分别上升了118BP、88BP、52BP。央行数据显示,当月新增信贷2.8万亿,环比增加1万亿,同比增加1.3万亿。

而一旦票据利率超常规下行,市场就会认为,商业银行信贷投放不力。比如今年7月31日1个月期国股行票据转贴收益率低至0.1%。8月13日央行公布的金融数据显示,今年7月人民币贷款新增2600亿元,同比少增近千亿元,环比少增近1.9万亿。

分项来看,当月票据冲量的现象明显。央行数据显示,今年7月票据融资增加5586亿元,是当月信贷增量的两倍多;同比来看,今年7月票据融资相比去年同期多增约2000亿元。

分银行类型来看,7月中资大型银行票据融资增加4600亿,占同期票据融资增加额的八成,是买入票据的主力。今年8月,国有大行仍是买入票据的主力。据记者统计,8月(截至23日)国有大行累计净买入票据2804亿元,已经高于2023年8月全月净买入规模。

首席经济学家刘郁表示,这指向8月信贷投放可能仍然较弱。从7月的信贷结构来看,企业信贷继续同比下滑,但其广义融资需求并不差,这其中主要是企业债、票据等分项的贡献。究其原因,企业贷款利率相对较高,发债或票据融资利率相对更低,企业融资结构相应转变,更多转向债券和票据。如果7-8月信贷连续走弱,宽货币的预期可能再度上升,流动性继续收敛的概率并不高。

因为银行“通过票据来冲贷款规模”对信贷投放质量造成干扰,因此市场有建议将票据从与信贷相关的宏观调控统计指标和基于此的宏观调控中剥离,贴现规模、投放节奏等都由贴现行在年度贴现配额及清单范围内根据自身经营安排、市场情况等自主决策,不再受传统信贷调控的影响。

不过,一位业内权威专家指出,表内票据是贷款的组成部分,是实体经济尤其是中小企业的重要融资渠道。在满足真实交易关系和债权债务关系要求下,票据期限短、便利性高、流动性好,中小企业利用票据从银行进行贴现,与从银行贷款获得资金是一样的。特别是在有效融资需求不足时,银行短期内要加大实体经济支持力度,而项目储备不足,通过加大票据直贴、转贴力度,将代表企业信用的未贴现票据转化为代表银行信用的表内票据融资,对企业也实实在在地提供了资金支持。

还没有评论,来说两句吧...