“股神”巴菲特旗下伯克希尔·哈撒韦公司(下称“伯克希尔”)市值首次突破1万亿美元。

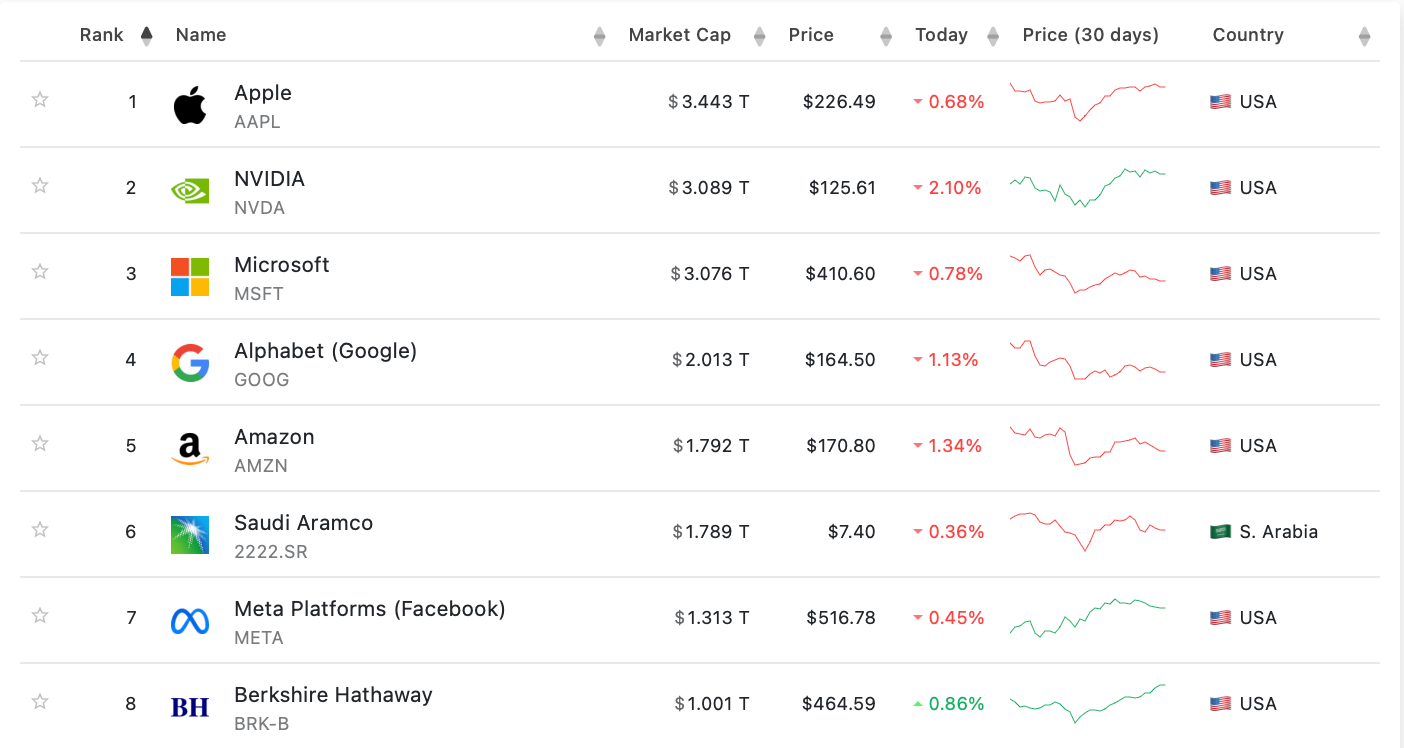

截至美东时间周三收盘,伯克希尔A类股票收报于每股69.65万美元,涨幅为0.75%;B类股票收报于每股464.59美元,涨幅为0.86%。

最新数据显示,该公司最新总市值已达1.001万亿美元,成为美股第七家、全球第八家市值超1万亿美元的上市公司,同时也是首家加入“万亿美元俱乐部”的非科技行业的美国公司。其他七家市值超万亿美元的公司以此为苹果、英伟达、微软、Alphabet、亚马逊、中东石油巨头沙特阿美以及Meta。

值得一提的是,本周五,巴菲特即将迎来94岁生日。

来源:Companies Market Cap

分析人士指出,今年,由于伯克希尔的保险业绩强劲,叠加美联储料将在9月会议上降息,市场对经济的乐观情绪不断增强,对伯克希尔的股价构成提振。

据统计,伯克希尔在过去五年的股价涨幅约135%,今年迄今累计涨幅近29%,而标准普尔500指数同期涨幅则约为18%。

管理约20亿美元资产、伯克希尔为头号持仓的Check资本管理公司创始人兼首席投资官Steve Check认为,伯克希尔做得比较慢,但更具有确定性。用传统方式赚钱更难。伯克希尔的苹果股份持仓规模庞大,已成为一个担忧,减少这种风险是明智之举。这消除了很多风险。

伯克希尔的投资者、Douglass Winthrop研究分析师杰夫·穆斯卡泰洛表示,自巴菲特1965年管理伯克希尔以来,该公司的股价上涨归功于“他们方法的一致性”以及巴菲特自身的投资原则。

“第一条原则是不要亏钱,”穆斯卡特洛说。“第二条规则是不要忘记第一条规则,让复利法则在很长一段时间内发挥作用。”

北京时间8月3日晚,伯克希尔发布了2024年二季报。财报数据显示,伯克希尔2024年第二季度营收936.53亿美元,市场预期910.9亿美元,上年同期为925.03亿美元,同比增长1.24%;净利润303.48亿美元,大超177.86亿美元的市场预期,上年同期为359.12亿美元,同比下降15.49%;第二季度运营收入则升至115.98亿美元。

与此同时,伯克希尔二季度现金储备再创纪录新高,达2769亿美元,此前一季度末时的现金储备为1890亿美元。

在2024年年度股东大会上,巴菲特认为,相对于股票市场上的可用资金以及世界各地的冲突,持有大量现金“相当有吸引力”。“我们很乐意花钱,但必须是(收购或投资的企业)正在做一些风险很小并且可以为我们赚很多钱的事情。”

8月15日,根据美国证券交易委员会(SEC)披露,伯克希尔递交了截至2024年6月30日的第二季度持仓报告(13F)。监管文件显示,截至2024年6月30日,伯克希尔的美股持仓总规模为2799.69亿美元,较一季度末时的3316.80亿美元再度下滑约517亿美元。

在调仓换股方面,巴菲特在今年第二季度大幅抛售了所持苹果公司的股权,所持苹果股份价值为842亿美元,较一季度末的1743亿美元缩水51.69%;第五大重仓股雪佛龙也遭减持436.97万股;美国三大商业广播电视公司之一的派拉蒙环球(Paramount Global )、美国云计算公司Snowflake则被一键清仓。

与之相对的是,伯克希尔于二季度再度大幅增持第六大重仓股西方石油、安达保险;此外,巴菲特还首次建仓买入了美国最大的化妆品折扣零售商ULTA美妆公司、航天公司海科航空,持有市值分别为2.66亿美元、1.85亿美元。

另从巴菲特最新动向来看,美国证券交易委员会(SEC)最新披露文件显示,伯克希尔哈撒韦在8月23日、8月26日及8月27日期间再次出售了约2466万股美国银行普通股,合计套现金额约为9.819亿美元。

自2024年7月中旬以来,伯克希尔已累计减持美国银行股票约达54亿美元,而巴菲特减持美国银行的动作恰恰在该行公布二季度财报的第二天。此前7月16日,美国银行公布的二季度财报显示,报告期内,公司实现营收511.95亿美元,净利润135.71亿美元,该行的净利息收入降至137亿美元,不及市场预期。

还没有评论,来说两句吧...